一、城鎮環保 “補短板”,污水處理與垃圾分類成為重點

8 月,發改委、住建部、生態環境部等部委針對城鎮地區出臺了《城鎮生活垃圾分類和處理設施補短板強弱項實施方案》和《城鎮生活污水處理設施補短板強弱項實施方案》兩項政策,旨在完善全國垃圾與污水處理能力,提高居民生活水平。

當前背景下,環保行業 “新基建”、“補短板”的雙重屬性十分突出。以垃圾分類產業鏈為代表的“新基建鋪設”和以污水處理提標改造為代表的“舊基建翻新”,十分契合當前“國內經濟大循環”的思路,是未來一段時間內環保工作的重點。

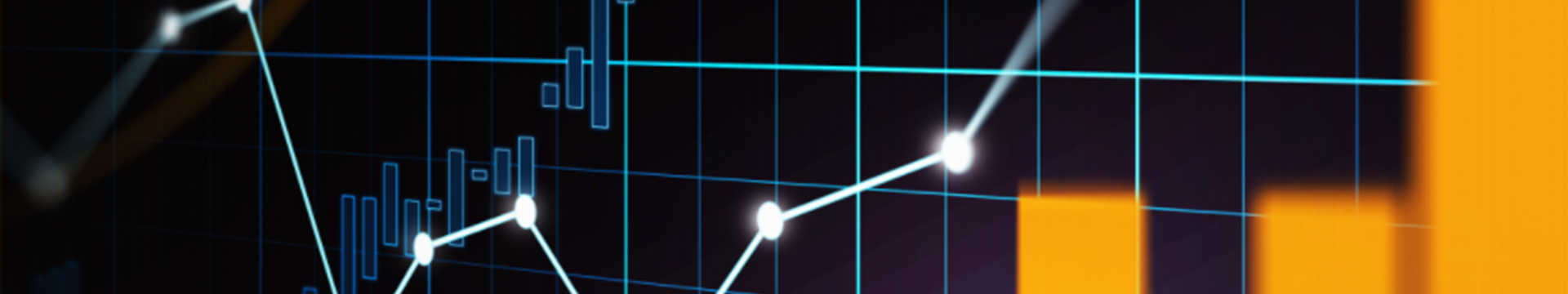

根據全國 ppp 綜合信息平臺項目管理庫發布的信息,2020 年 7 月管理庫新增污染防治與綠色低碳項目 60 個,投資額 837 億元。2014 年至今,累計污染防治與綠色低碳項目 5,542 個、投資額 5.3 萬億元,分別占管理庫的 57.9%和 36.3%;其中落地項目 3,594 個、投資額 5.4 萬億元,其中,簽約落地項目 3,671 個、投資額 3.6 萬億元,開工建設項目 2,207 個、投資額 2.1 萬億元。

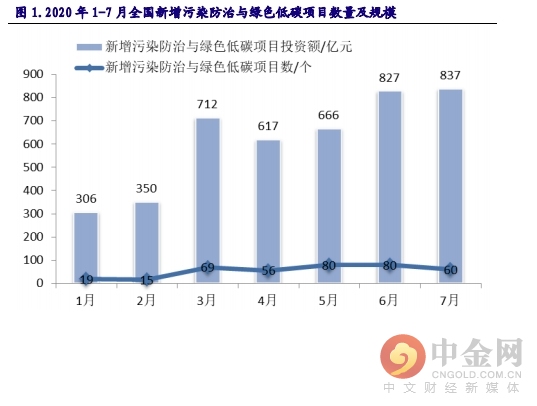

根據萬得提供的數據,2020 年以來發行的用于生態環保、污染治理、水務的地方政府專項債 134 只,合計規模 2,481 億元,占新增專項債比重為 8.44%。2019 年國常會明確專項債不得用在土地儲備和房地產相關領域后,生態環保方向獲得的資金量得到了顯著提升。2020 年為污染防治攻堅戰決勝年,各地方政府有足夠的動力利用專項債額度傾斜,完成十三五考核目標,且 2020 年預計房地產類專項債下發額度將降低,非標準化項目收益專項債券中,環保類項目有望優先受益。

二、環保行業 2020 年中報綜述

1.二季度業績好轉,全年有望恢復正常

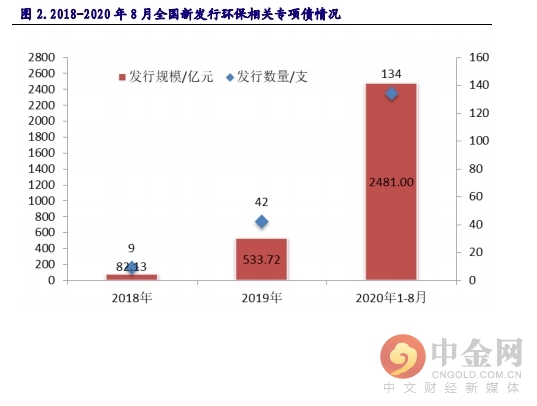

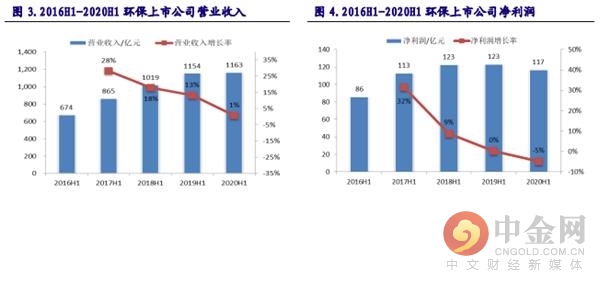

2020 年環保行業中報披露完畢,我們共統計了 84 家環保相關上市公司的業績表現(84 家環保上市公司名單列于第七章附錄)。2020 上半年,環保相關上市公司營業收入合計 1,162.76 億元,同比增長 0.78%,實現凈利潤 116.90 億元,同比減少 4.94%。受新冠肺炎疫情影響,今年一季度環保行業工程項目建設進度緩慢,隨著國內疫情得到控制,行業加速復工復產,二季度企業營收與凈利潤無論同比環比均明顯增長。隨著政策支持力度加大,未來各地環保項目仍將加速釋放,今年環保企業營收與凈利潤增速有望進一步恢復。

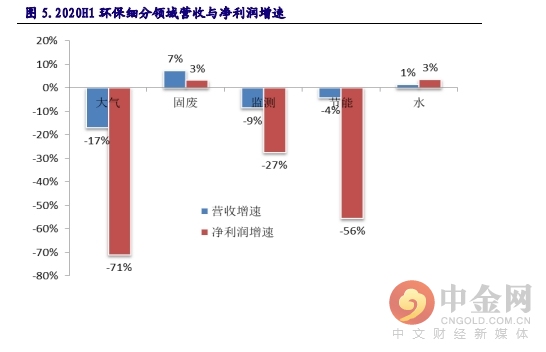

分板塊來看,受益于垃圾分類持續推進和區域水環境治理等政策的落地,2020 上半年固廢和水相關企業營收和凈利潤實現了小幅增長;大氣治理、環境監測、節能領域的企業營收和凈利潤則因新冠疫情的影響以及行業市場空間的萎縮而持續減少。

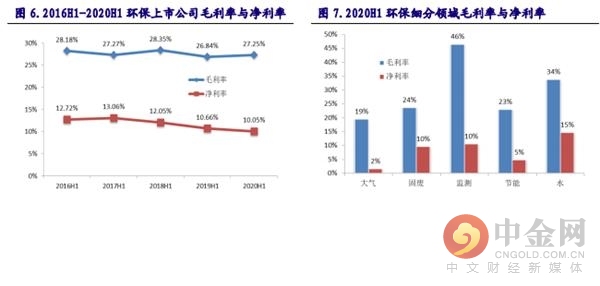

2.費用率上升拖累業績

2020 上半年環保相關上市公司的毛利率為 27.25%,同比增加 0.41pct;凈利率 10.05%,同比減少 0.61pct。分板塊來看,本期固廢、水務及水處理、環境監測三個板塊表現較好,其中環境監測企業毛利率是全行業最高的 46%,水務及水處理企業的凈利率是全行業最高的 15%。

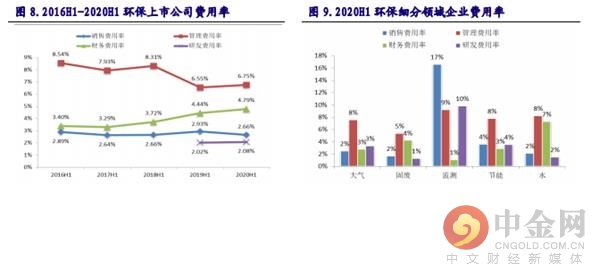

本期銷售費用率/管理費用率/財務費用率/研發費用率分別為 2.66/6.75/4.79/2.08%,同比變動-0.27/0.20/0.35/0.06pct。2020 年上半年環保企業水與固廢相關工程項目增加導致財務費用提升。分板塊來看,以精細化監測設備銷售為主的環境監測企業擁有行業最高的銷售費用和研發費用,而資金需求較大的水務及水處理相關企業則具有行業最高的財務費用。

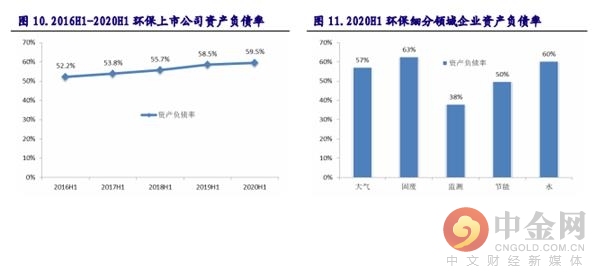

3.資產負債率持續上升,應收賬款占比下降

2020 上半年環保行業上市公司的資產負債率為 59.5%,同比增加 1.0pct;2020 年一季度資產負債率為 59.3%,環比增加 0.2pct。分板塊來看,以工程建設為主的固廢和水務及水處理領域資產負債率較高,兩板塊均已超過 60%;而以設備銷售為主的環境監測領域資產負債率相對較低,但也有 38%。ppp 模式興起以來,企業通過擴大杠桿率來承接地方政府的基建類型項目,以犧牲資產負債表的方式換取利潤表增長,因此這幾年行業整體資產負債率大幅增長。隨著行業逐步向輕資產運營模式轉變,未來資產負債率可能逐步企穩。

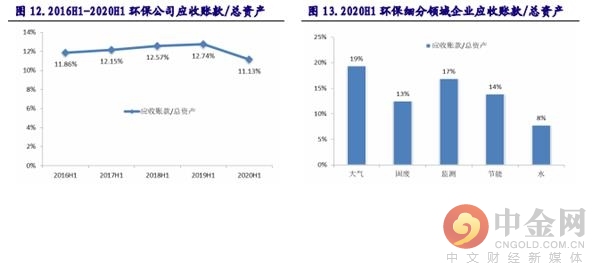

部分環保企業通過加大回款力度,調整訂單結構和業務模式等手段降低應收賬款占比。 2020 上半年環保上市公司應收賬款占總資產比重為 11.13%,同比減少 1.61pct。分行業來看,大氣治理、環境監測板塊應收賬款占總資產比例較高;水務及水處理板塊的應收賬款占總資產比例處于較低水平。

4.經營性現金流改善,收現比持續提高

2020 上半年環保行業上市公司經營活動現金流為 42.65 億元,同比增長 39.33%;投資活動現金流出 147.94 億,同比增長 20.96%;籌資活動現金流為 144.37 億元,同比增長 29.07%。近兩年企業更加重視現金流問題,通過加大催收應收賬款力度,謹慎挑選投資項目,現金流明顯改善,經營穩定性有所保障。

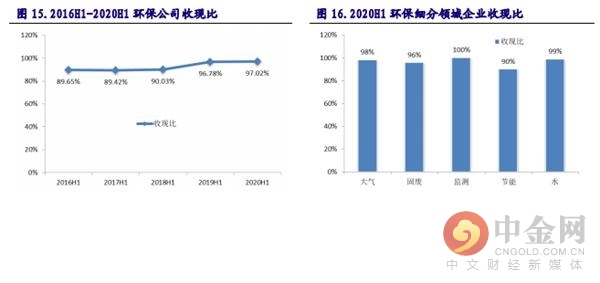

上半年環保行業整體收現比為 97.02%,同比增加 0.24pct。分板塊來看,今年上半年環境監測企業收現比最高,達到了 100.09%,水務及水處理企業以 98.86%的收現比位列其后,即使是最低的節能服務類企業收現比也超過了 90%。環保行業企業的收益質量整體表現較好。

5.水務及水處理板塊:旺盛的處理需求帶動企業業績反轉

2020 年上半年,水務及水處理領域上市公司實現營業收入 351.4 億元,同比增長 1.4%;實現凈利潤 52.5 億元,同比增長 3.5%。受新冠肺炎疫情影響,水務及水處理領域企業項目建設進度放緩,營收增速大幅下降,而凈利潤增速則較去年同期有所回升。上半年水務及水處理處理領域上市公司的資產負債率為 59.6%,同比增加 2.5pct,根據中國水網發布的報告,上半年新增水相關項目投資額超 1300 億元,同比增長 20%,處理需求依然旺盛。

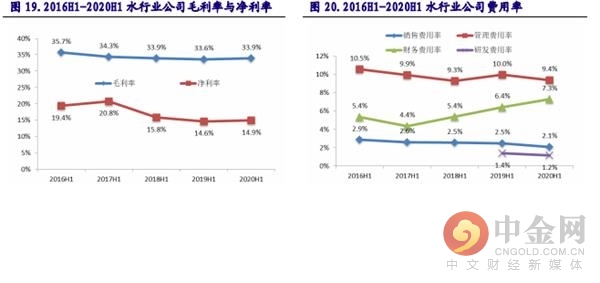

2020上半年水務及水處理領域上市公司的毛利率為33.9%,同比增加0.3pct;凈利率14.9%,同 比 增 加 0.3pct。 本 期 銷 售 費 用 率 /管 理 費 用 率 /財 務 費 用 率 /研 發 費 用 率 分 別 為 2.1/9.4/7.3/1.2%,同比變動-0.4/-0.6/0.9/-0.2pct。大量新增的水處理項目導致企業財務費用大幅增長。而行業內的企業通過控制成本、壓縮費用等手段制止住了毛利率和凈利率連續下滑的勢頭。

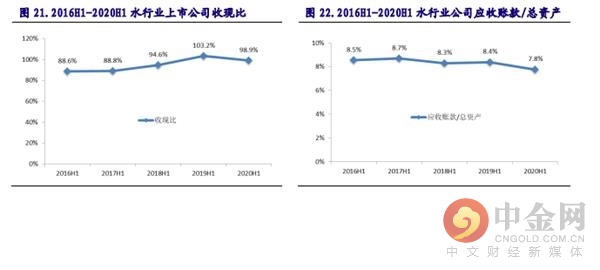

上半年固廢處理領域上市公司收現比為 98.9%,同比減少 4.3pct,應收賬款占總資產比重為 7.8%,同比減少 0.6pct。大部分水務及水處理相關企業都擁有充足的運營資產,按供給量或處理量收費的模式能為企業提供穩定的現金流。

水務及水處理行業今年上半年新增項目投資額超 1300 億元,同比增長 20%,處理需求依然旺盛,而長江大保護、黃河流域治理、生活污水處理補短板、污水處理廠提標改造等政策也將持續推進。水務及水處理行業依然維持景氣周期,高出水標準的水處理企業未來有望獲得更多市場份額。

6.固廢處理板塊:新《固廢法》將為板塊帶來深刻變革

2020 年上半年,固廢處理領域上市公司實現營業收入 578.4 億元,同比增長 7.4%;實現凈利潤 55.0 億元,同比增長 3.2%。受新冠肺炎疫情影響,固廢處理領域企業營收和凈利潤增速大幅下降,隨著疫情好轉,項目建設加速,疊加垃圾分類政策持續推進等利好因素,下半年固廢處理板塊企業營收與凈利潤增速有望快速恢復。上半年固廢處理領域上市公司的資產負債率為 62.5%,同比降低 0.5pct,隨著項目建設進度加快,未來還有進一步上升的可能。

2020 上半年固廢處理領域上市公司的毛利率為 23.6%,同比增加 0.6pct;凈利率 9.5%,同 比 減 少 0.4pct。 本 期 銷 售 費 用 率 /管 理 費 用 率 /財 務 費 用 率 /研 發 費 用 率 分 別 為 1.7/5.4/4.2/1.2%,同比變動-0.1/0.6/0.2/-0.1pct。固廢項目的增加導致管理費用和財務費用大幅增長,壓制了企業盈利能力。

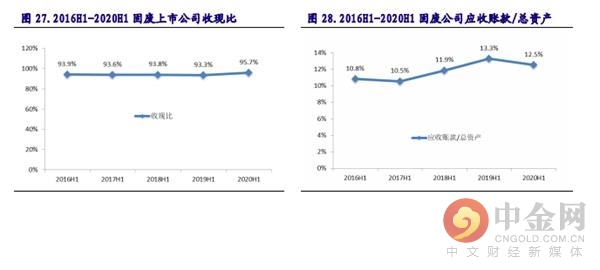

上半年固廢處理領域上市公司收現比為 95.7%,同比增加 2.4pct,較前幾年有了明顯的提升,應收賬款占總資產比重為 12.5%,同比減少 0.8pct。固廢處理相關企業通過積極催收賬款,優化訂單結構,開展現金流良好的業務等手段,提高現金流,保障經營穩定性。

近期新《固廢法》正式實施,固廢處理行業面臨深刻轉型機會。新《固廢法》拓寬了固廢管理范圍,提高了環境違法成本,有望加速固廢行業細分領域市場空間的釋放。環保行業目前政策面持續向好,估值處于底部區域,業績反轉確定,具備長期投資價值,具有優質資產的固廢處理產業鏈龍頭值得關注。

投資建議:近日,新《固廢法》正式落地施行,引發市場對固廢產業鏈再次關注。相較于之前的版本,新《固廢法》拓寬了固廢管理范圍,提高了環境違法成本,有望加速固廢行業細分領域市場空間的釋放。此外,當前多項水相關政策持續推進,治理需求依然旺盛,水務及水處理行業依然維持景氣周期,高出水標準的水處理企業未來有望獲得更多市場份額。(以上圖標來源于中國銀河證券)